小平市役所

法人番号:2000020132110

〒187-8701 東京都小平市小川町2-1333

代表 042-341-1211

トップ > くらし・手続き・税・防災 > 住民税(個人・法人) > 個人の住民税 > 個人住民税の給与からの特別徴収について(特別徴収のしおり)

個人住民税の特別徴収の流れや、提出書類などについて掲載したページです。

事業主(給与支払者)が従業員(納税義務者)に代わり、毎月給与から市民税・都民税・森林環境税を徴収し、納入していただく制度です。事業主は、特別徴収義務者として、法人・個人を問わず、パート、アルバイト、役員等を含む全ての従業員について、特別徴収していただく必要があります。現在、東京都と都内全62区市町村では、原則として、すべての事業者の方にこの特別徴収を行っていただくための取組を推進しています。

東京都主税局|個人住民税の特別徴収推進ステーション(外部リンク)

個人住民税の給与からの特別徴収について、就職、転職、退職、事業所所在地の変更等に伴って発生する必要な手続きは、原則、給与支払者である特別徴収義務者(会社や事業所、個人事業主等)の方が行います。

毎年1月1日現在に給与を支払っている事業主は、1月31日までに従業員の給与支払報告書を、従業員が1月1日現在お住まいの市区町村長宛てに提出してください。

また、年の途中で退職した従業員の分は、退職時にお住まいの市区町村長宛てに提出してください。

なお、税務署(所得税)には提出の必要がない従業員についても、給与支払報告書は市区町村長宛てに提出する必要があります。

詳しくは、給与支払報告書から該当年度のページをご確認ください。

給与支払報告書等を基に算出した市民税・都民税・森林環境税を通知します。送付する書類の種類や数は受取方法や納入書の要不要の状況により異なります。

市から従業員(納税義務者)に税額を通知するためのものです。当市では、個人情報を保護するため、圧着により個人情報が見えない状態にするか、個別の封筒に入れて封を閉じた状態にして送付しています。そのままの状態で各従業員に交付し、必ず納税義務者ご本人様が開封して、内容をご確認ください。

なお、eLTAXを利用して給与支払報告書を提出した際に、電子データによる受取方法を選択された場合は、送付していません。

特別徴収義務者から交付された、特別徴収税額通知書(納税義務者用)の記載内容についてご不明な点は、税務課市民税担当(電話042-346-9523)へお問い合わせください。

特別徴収税額通知書(納税義務者用)の電子データの受取方法などについて詳しくは、個人住民税特別徴収税額通知(納税義務者用)電子化に係る特別徴収義務者向け特設ページ(外部リンク)をご確認ください。リンク先ページの見出し【従業員(納税義務者)さま】以下の本文や、最下部「ダウンロード」欄に、リーフレットやマニュアルが掲載されています。

市で作成した特別徴収税額通知(納税義務者用)電子データのダウンロードが可能になると、eLTAX(地方税ポータルシステム)から、電子メールにて、特別徴収税額通知(納税義務者用)の格納の旨と、ダウンロードに必要な保護番号が通知されます。

この通知メールを受信した際は、その都度、ダウンロードを行っていただきますようお願いします。

なお、複数日分まとめて一括でダウンロードすると、通信回線の混雑等により、多くの時間を要する場合があります。

また、特別徴収税額通知は、(特別徴収義務者用)と(納税義務者用)とで、通知メールが別々の日に送信される場合がありますので、ご了承ください。

この件について詳しくは、eLTAX(地方税ポータルシステム)のホームページ(外部リンク)をご確認ください。

「給与支払報告 特別徴収に係る給与所得者異動届出書」や各種届出書等とその記入例を掲載しています。特別徴収税額通知書を書面で受け取る場合に同封して送付しています。適宜使用してください。

特別徴収税額の窓口納入の際にお使いください。なお、以前に納入書が不要との意思表示があった場合は、同封していません。

税額が変更となる場合は、「特別徴収税額の変更通知書」を送付します。納税義務者用の通知書を、変更となった従業員に交付し、徴収金額を変更してください。なお、税額の変更があっても、変更後の納入書は同封していません。納入書の訂正方法を参考に、変更前の納入書を訂正して使用してください。

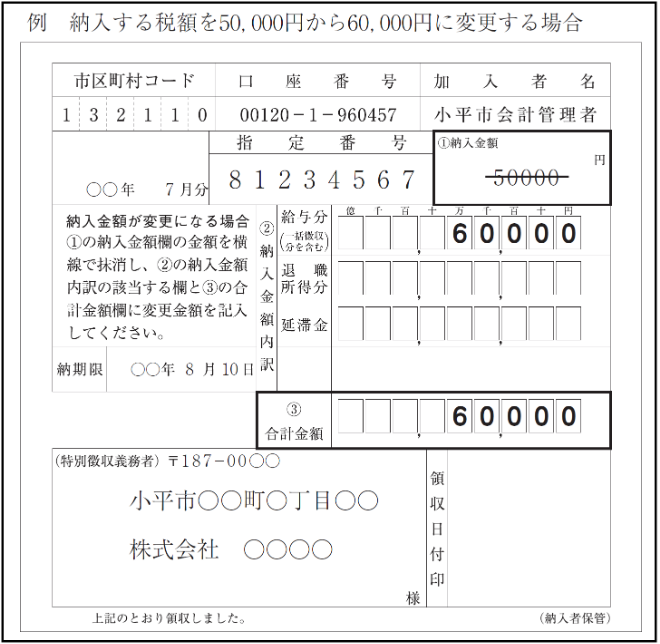

例 納入する税額を50,000円から60,000円に変更する場合

税額の変更があった場合、納入書の [1] 納入金額欄 に記載されている税額を横線で抹消し、[2] 納入金額内訳の給与分欄に変更後の金額を、[3] 合計金額欄に [2]の内訳金額の合計金額を記入してください。また、黒のボールペンで記入してください。

市民税・都民税・森林環境税特別徴収税額の月割額を、原則、本年6月から翌年5月までの12か月間、毎月給与を支払う際に徴収し、翌月10日までに納入取扱金融機関に納入してください。

金融機関の銀行サービスを利用することにより、簡便かつ安全に納入することができます。銀行サービスの詳細は、各金融機関にお問い合わせください。なお、納期限と金融機関の休業日が重なる場合は、その翌営業日が納期限です。

退職、就職等により税額の変更があった場合は、納入書の訂正方法を参考に、納入書に記載されている税額を横線で抹消し、訂正してご利用ください。

納入書の表面に退職所得分の税額を、裏面に所定の事項を記入して、翌月10日までに納入取扱金融機関に納入してください。詳しくは退職所得の分離課税をご確認ください。

東京都・関東各県及び山梨県以外に所在するゆうちょ銀行または郵便局を利用する場合は、第1回目の納入の際、指定通知書をゆうちょ銀行または郵便局に提出してください。指定通知書が必要な場合は、税務課市民税担当(電話042-346-9523)へご連絡下さい。

eLTAX(地方税共通納税システム)からも納入できます。eLTAXの利用方法など詳しくは、eLTAXホームページ(外部リンク)をご覧ください。

退職所得に対する市民税・都民税所得割(分離課税分)は、退職手当の支給の際に税額を計算し、月割額と合わせて納入してください。

退職所得の金額に税率をかけて求めます。

具体的には、収入金額から退職所得控除額を控除し、二分の一をかけた額(1,000円未満切捨て)(注1)に、市民税6パーセント、都民税4パーセントをかけて算出した金額になります。(注2)

詳しくは、東京都主税局|個人住民税 11 退職金にかかる住民税(外部リンク) もご確認ください。

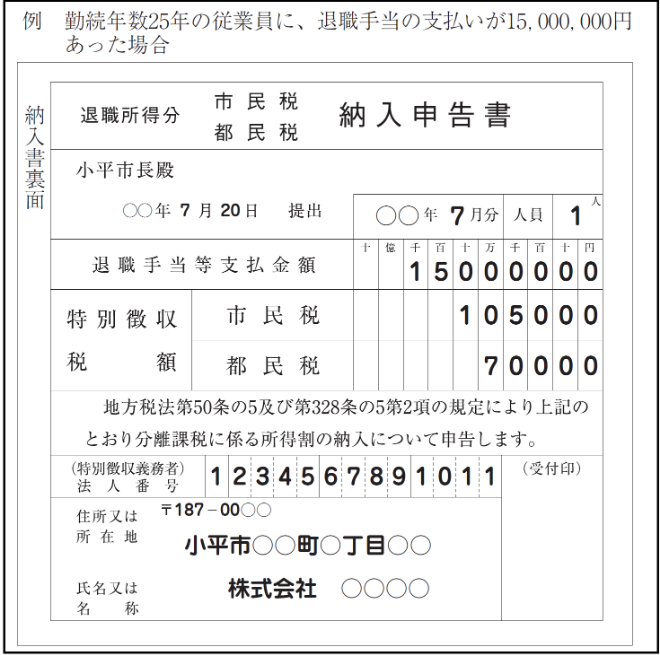

例 勤続年数25年の従業員に、退職手当の支払いが15,000,000円あった場合

退職手当等の支払いがあった場合は、納入書表面[2]納入金額内訳の退職所得分の記入欄と、裏面に所定の事項を記入して、翌月10日までに、納入取扱金融機関に納入してください。特別徴収義務者の法人番号を必ず記入してください。

特別徴収義務者が納期限までに特別徴収税額を納入しなかった場合は、延滞金を加算して納めることになりますのでご注意ください。

延滞金の算出方法など詳しくは、納期限を過ぎると/延滞金をご確認ください。

下図の番号部分の説明が、下表の該当番号の説明欄に記載してあります。

| 番号 | 項目 | 説明 |

|---|---|---|

| 1 | 特別徴収税額の決定・変更通知書 | 決定通知書・・・年度内に初めて通知する場合に送付 変更通知書・・・前回の通知から内容に変更が生じた場合に送付 「アスタリスク」で「変更」か「決定」の文字を潰し、「決定通知書」か「変更通知書」のいずれかの通知として送付 |

| 2 | 特別徴収税額(事業所合計) | 事業所としての特別徴収税額(年税額)、課税人数、非課税人数、月別の人数、納付額を記載 |

| 3 | 指定番号 | 市が割り振った特別徴収義務者(事業所)ごとの番号008から始まる10桁の数字 |

| 4 | 宛名番号 | 市が割り振った納税義務者(従業員)の通し番号 |

| 5 | 市町村コード | 小平市の市町村コード 132110 |

| 6 | 受給者番号 | 給与支払報告書等で事業所から任意に指定された番号 |

| 7 | 特別徴収税額(従業員ごと) | 納税義務者(従業員)ごとの年税額 |

| 8・9 | 住所・氏名 | 納税義務者(従業員)の住所・氏名 |

| 10 | 個人番号 | マイナンバー、総務省令により当分の間記載なし |

| 11 | 納付額 | 納税義務者(従業員)の月別の納付額 |

| 12 | 変更月 | 前回の通知から、内容に変更が生じた月 |

| 13 | 摘要 | 前回の通知から、内容に変更が生じた事由 |

申請に必要な用紙は、各書類名のリンク先の添付ファイルをダウンロードしてご利用ください。

各申請の記入例もございます。

なお、個人住民税の給与からの特別徴収について、就職、転職、退職、事業所所在地の変更等に伴って発生する必要な手続きは、原則、給与支払者である特別徴収義務者(会社や事業所、個人事業主等)の方が行います。

各月中旬までに収受した届出書等は、処理を行った後、月末に税額変更通知書(注)を発送します。毎月中旬以降に収受した届出書等は、処理を行った後、翌月末に税額変更通知書を発送します。

なお、普通徴収を切り替えて特別徴収を開始する日程は、届出書の提出日より2か月程度の余裕をもった日程で記入してください。通知書が必要な日程が決まっている場合は、月割額の連絡欄も記入してください。ご協力をお願いします。

(注)税額変更通知書…税額に変更があったことをお知らせする通知書で月末に発送します。この他に、税額が決定したことをお知らせする税額決定通知書があり、例年5月中旬に発送します。

従業員が退職、休職、転勤等によって給与の支払いを受けなくなり、特別徴収ができなくなった場合は「給与支払報告 特別徴収に係る給与所得者異動届出書」をその事由が発生した日の翌月10日までに必ず提出してください。

なお、異動届出書の提出が遅れると、督促状が届く場合があります。また、個人納付(普通徴収)に切り替えた後、元従業員が一度に多額の税金を納めなければならなくなります。ご注意ください。

従業員の申し出の有無にかかわらず、給与や退職手当等を支給する際に一括徴収することが義務付けられています。給与や退職手当等から一括して徴収し、納入してください。

異動届出書上段の事項(異動者の個人番号を除く)を記入して異動後の事業所へ送付してください。異動後の事業所は異動者の個人番号及び「1.特別徴収継続の場合」欄の所定の事項を記入して市役所に提出してください。

いったん個人納付に切り替える届出を提出してください。

「給与支払者」の欄の「個人番号」は、異動前の事業所では記入せず、異動後の事業所へ送付してください。

提出書類 特別徴収義務者の所在地・名称変更届出書

特別徴収義務者の所在地、名称、電話番号に変更があった場合や、所在地とは別の場所を書類の送付先として希望する場合は「特別徴収義務者の所在地・名称変更届出書」を必ず提出してください。今回送付した税額通知書等の所在地、名称に誤りがあった場合も提出してください。

また、合併等により特別徴収義務者指定番号を使用しなくなる事業所(または、合併後に法人番号が変更となる事業所)で特別徴収されている方(税額0円の方も含む)がいる場合は、該当の方の異動届出書も併せて提出してください。

なお、合併前後で法人番号が異なると、特別徴収義務者指定番号は継続できません。

提出書類 特別徴収切替届出(依頼)書

就職等により、普通徴収から特別徴収への切替を希望する場合は「特別徴収切替届出(依頼)書」を提出してください。

なお、納期限を過ぎた普通徴収の未納分は特別徴収に切り替えることができません。

申請により納期の特例が適用されると、毎月徴収する特別徴収税額の納期限が年2回にまとまります。ただし、納期限と金融機関の休業日が重なる場合は、その翌営業日が納期限です。

特例を受けられるのは、以下の要件を満たす事業所です。

納期の特例の適用を希望する場合は「特別徴収税額の納期の特例に関する承認申請書」を提出してください。また、すでに納期の特例の承認を受けている場合は、再度申請する必要はありません。

納期の特例の適用を受けている事業所で、前述の要件を満たさなくなった場合は、特別徴収税額の納期の特例の要件を欠いた場合の届出書の提出が必要です。

特別徴収税額の納期の特例に関する承認申請書のページから特別徴収税額の納期の特例の要件を欠いた場合の届出書をダウンロードし、必要事項を記入して税務課市民税担当へ提出してください。

eLTAXで給与支払報告書提出時に指定した「特別徴収税額通知受取方法」「通知先メールアドレス」を変更する場合は、特別徴収税額通知受取方法変更申出書のページから特別徴収税額通知受取方法変更申出書をダウンロードし、必要事項を記入して、郵送か窓口にて税務課市民税担当へご提出ください。

事業主(給与支払者)が従業員(納税義務者)に代わり、毎月給与から市民税・都民税・森林環境税を差し引き、納入していただく制度です。

所得税の源泉徴収義務がある事業主の方は、特別徴収義務者として、個人住民税を特別徴収で納入することが法律で義務付けられています。

前年中に給与の支払いを受けており、かつ、当年の4月1日において給与の支払いを受けている方が対象となります。したがって、パート、アルバイト、役員等の全ての従業員が特別徴収の対象になります。ただし、以下に該当する場合は当面、例外的に普通徴収が認められますので、「給与支払報告・特別徴収に係る給与所得者異動届出書」の所定の事項を記入して提出してください。

決定・変更の内容については、該当の従業員であるご本人からお問い合わせください。

「給与支払報告書 総括表」や各種届出書で、以前に納入書が不要との意思表示があった場合は同封していません。納入書が必要な場合は、税務課市民税担当(電話042-346-9523)へご連絡ください。

納入書の訂正方法を参考に、お手元にある納入書に記載されている税額を横線で抹消し、訂正してご利用ください。

eLTAXで給与支払報告書提出時に税額通知書(納税義務者用)の受取方法を電子データに設定した場合は、税額通知書(納税義務者用)を書面では送付しません。書面の税額通知書(納税義務者用)が必要な場合は、特別徴収税額通知受取方法変更申出書のページから特別徴収税額通知受取方法変更申出書をダウンロードし、必要事項を記入して、郵送か窓口にて税務課市民税担当へご提出ください。

納入した税額が、従業員(納税義務者)から徴収済みの税金だった場合は、従業員(納税義務者)へお返しします。納入した税額が、従業員(納税義務者)から未徴収の税金だった場合は、事業主(給与支払者)へお返しします。

お手数ですが収納課(電話042-346-9526)へご連絡をお願いします。

届出書の提出から特別徴収の開始までには2か月程度の期間を要します。

特別徴収義務者は、給与の支払いを受けなくなった納税義務者について届出書を提出することが地方税法上義務付けられているため、お手数ですが税額にかかわらず必ず提出してください。

特別徴収のしおり巻末の特別徴収義務者の所在地・名称変更届出書を提出してください。現在登録されている所在地とは別に送付先を設定することができます。

小平市に提出してください。

なお、年内に転出し、既に転出先の自治体に在職者分として給与支払報告書を提出している場合は、小平市と転出先の自治体の両方に提出してください。

特別徴収関係のページから、必要な異動届出書等のページへ遷移して、記入例をご確認ください。

令和7年4月1日現在

(注)年度途中で変更となる場合があります。

りそな銀行

(注)上記の各本支店 (一部店舗では取扱いできません。)

(注)ハナ信用組合での窓口収納は令和7年3月31日をもって終了しました。

納期限内の取扱いになります。また、東京都・関東各県及び山梨県以外に所在するゆうちょ銀行または郵便局を利用する場合は、第1回目の納入の際、指定通知書をゆうちょ銀行または郵便局に提出してください。指定通知書が必要な場合は、税務課市民税担当(電話042-346-9523) へご連絡下さい。

本人から個人番号(マイナンバー)の収集ができていない従業員の方がいる場合には、引き続き個人番号(マイナンバー)の収集に努めるようにお願いします。